Jsem velký fanda peer-to-peer (p2p) lendingu; kdo mě jen trochu zná, tak to dobře ví. Bondora byla první platforma, která umožňovala investovat zahraničním investorům, a tak jsem se stal jejím velkým fanouškem (na jejích datech jsem dokonce postavil model kreditního rizika pro svou diplomovou práci).

Jak už to tak s dobrými věcmi bývá, všechny jednou skončí. Bondora začala jít do kopru od chvíle, kdy expandovala na španělský trh. Od té doby můj vztah k ní přešel od lásky přes vlažné přátelství až k naprostému despektu.

Bondora dělá spoustu věcí špatně. Jednou z nich je výpočet hodnoty investorova portfolia. Dnes vám ukážu, jak to udělat správně.

Výpočet hodnoty portfolia

Bondora špatně určuje hodnotu portfolia, a horší je, že to podle mě nedělají z neznalosti, ale zcela úmyslně uvádějí v omyl méně obdařené investory. Bondora počítá hodnotu portfolia tak, že vezme sumu všech nesplacených jistin a od ní odečte hodnotu jistiny, která je aktuálně v prodlení.

To vede k brutálnímu nadhodnocení hodnoty portfolia (v mém případě skoro o 15 %) a pochopitelně jediný důvod je zakrýt před většinou investorů fakt, že Bondora je jeden velký průšvih.

Správný postup je samozřejmě takový, že každé půjčce stanovíme koeficient K, který bude vyjadřovat zvýšení/snížení její hodnoty vůči hodnotě v době úpisu, a tímto koeficientem vynásobíme výší nesplacené jistiny. Takto získané hodnoty pak sečteme a určíme celkovou hodnotu portfolia.

V ideálním případě bychom K stanovili jako nějakou funkci DPD (day past due / dny po splatnosti), na její odvození bych ale potřeboval hlubší analýzu datasetu a zatím jsem se k ní nedostal.

Proto jsem přistoupil k určení K metodou „expertního odhadu“ (neboli od oka) na základě realizovaných diskontů/prémií na sekundárním trhu.

V mém modelu K =

- 1,00 pro cash a blokovaný cash

- 1,00 pro půjčky bez problémů (Current)

- 0,85 pro půjčky v kategorii Overdue

- 0,10 pro půjčky v defaultu (60+ days overdue)

Postup výpočtu

Postup platí v květnu 2016. Jelikož Bondora dost často mění své UI, je možné, že se postup časem změní.

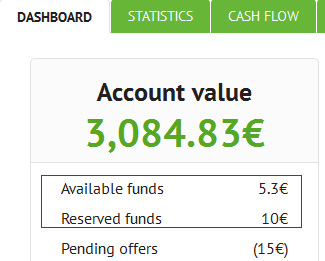

1) Na kartě Dashboard sečtěte Available funds a Reserved funds a vynásobte koeficientem pro cash (1,00)

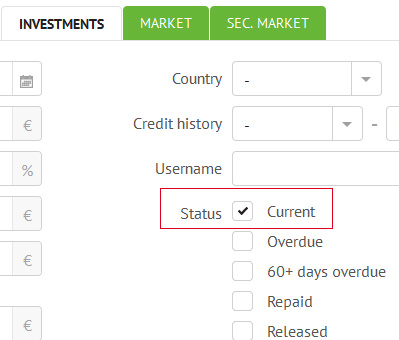

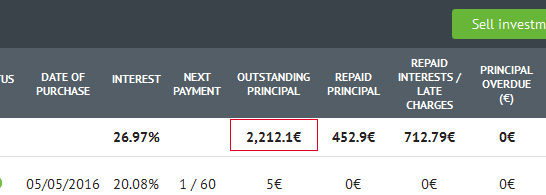

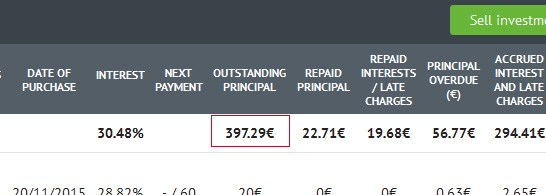

2) Na kartě Investments zatrhněte Status: Current (ostatní volby ve statusu zrušte) a klikněte na Search. Vezměte hodnotu z prvního (tučného) řádku ve sloupci Outstanding principal a vynásobte koeficientem pro půjčky bez problémů (1,00)

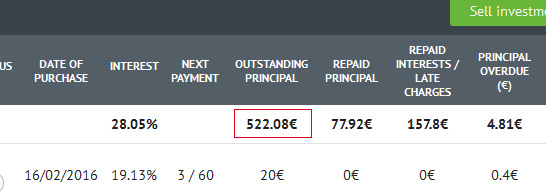

3) Na stejné kartě zatrhněte jen Status: Overdue a klikněte na Search. Opět vezměte Outstanding principal z tučného řádku a vynásobte koeficientem pro půjčky po splatnosti (0,85)

4) Zatrhněte jen Status: 60+ days overdue a klikněte na Search. Vezměte Outstanding principal z tučného řádku a vynásobte koeficientem pro půjčky v defaultu (0,10)

5) Sečtěte hodnoty z bodů 1) + 2) + 3) + 4) a máte aktuální hodnotu svého portfolia.

Výše popsaný model je spíše konzervativní (jsem při oceňování dost opatrný člověk a mám rád rezervu), takže pokud něco, tak bude hodnotu spíše mírně podhodnocovat.

Možná vylepšení

Koeficient pro cash a bezproblémové půjčky je myslím nastaven správně – pokud dáte své portfolio bez diskontu na sekundární trh, během pár dní se zlikviduje.

Koeficient pro půjčky v defaultu je podle mého také správný a bezrozporný – některé půjčky se sice dají prodat i s lepším diskontem (-60 až -80 procent, což odpovídá koeficientu 0,4 až 0,2), ale v průměru je LGD (Loss given default) na Bondoře na úrovni 90 %.

Hlavním zjednodušením mého modelu je tedy ocenění půjček po splatnosti v kategorii Overdue. Koeficient na úrovni 0,85 je nastaven na průměrnou hodnotu. Někdo může namítnout, že u půjček se zpožděním 2 dny po splatnosti to je příliš pesimistické číslo. Naopak u půjček těsně před defaultem je to číslo nanejvýš velkorysé.

Hardcore variantou řešení tohoto problému je vzít celý dataset a napočítat pro každé DPD od 1 do 60 příslušný koeficient. Je to cesta pracná, ale rád bych ji někdy vyzkoušel.

Jednodušší alternativou je jednoduchá lineární interpolace. Řekneme, že K je funkcí DPD, tedy K(DPD). Víme, že

a) K(0) = 1,00

b) K(60) = 0,10

a tedy K pro kategorii Overdue můžeme definovat vzorcem:

K(D) = 1,00 – 0,015 * D, pro 0 < D < 60

Příslušnou DPD lze ke každé půjčce dohledat v datasetu pod sloupcem CurrentDebtDays. Hodnotu pouze pro půjčky z vašeho portfolia najdete také ve svém exportu, na kartě Expert center > Data export > Investments list. Mám ale takovou obavu, že ani toto číslo nepočítají úplně správně.